< 上一頁

孳息率曲線倒掛

孳息率曲線倒掛

上周二10年期美國國債債息一度跌穿2.9厘水平,短債及長債的息差收窄,孳息率曲線倒掛範圍擴大至更多年期國債。當日美股三大指數急瀉超過3%。孳息率曲線倒掛再次觸發市場對美國經濟前景轉差的憂慮。

一般而言,長債債息應該比短債債息高,原因類似定期存款利率。若資金的綁定年期較長,投資者便需要較高的利率補償再投資及通脹風險。當長債和短債兩者的息差出現負值,孳息率曲線便會出現倒掛。舉例來說,現時2年期美國國債孳息率為2.71%,5年期國債孳息率為2.69%,息差約-0.02%;而更具指標性的10年期和2年期國債息差僅0.14%。市場的風險胃納(Risk appetite)轉弱,看淡經濟前景。

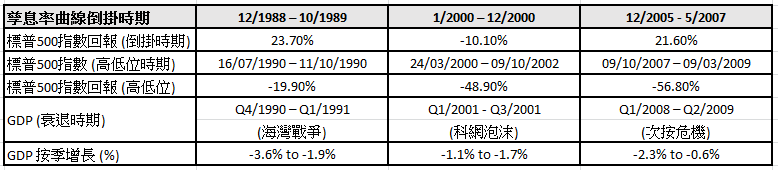

在過去三十年,孳息率曲線曾出現三次倒掛的時期,但美股表現不一定會即時轉弱(表一)。不過,在隨後數月至20個月內,標普500指數便會出現大幅度調整,先從高位下滑,繼而便是經濟衰退。因此,雖然孳息率曲線倒掛與每一次的經濟危機並無直接關係,但已被廣泛視為經濟衰退的先兆。

現時美股估值偏高,股市在孳息率曲線出現倒掛後已開始回調,情況與2000年科網泡沫類似,因此建議投資者減持美股。

表一. 過去3次美國國債息率(10年期-2年期)出現倒掛後的經濟及股市表現

資料來源: 聖路易斯聯邦儲備銀行, 彭博

作者:中原金融研究部