< 上一頁

減息理據與預期

減息理據與預期

上周鮑威爾的鴿派言論及聯儲局6月議息會議紀錄均顯示,面對經濟前景的不確定和憂慮,聯儲局已準備好「採取適當行動」維持美國經濟增長。7月底減息對市場而言變得毫無懸念,美股亦創下新高。

若撇除特朗普不斷對聯儲局施壓,聯儲局減息的理據其實不算十分充分,估計今年減息的步伐將較溫和,一次性減息半厘的機會不大。現時影響利率政策的主要因素,經濟增長和就業情況均處於理想水平,當中只有通脹不達目標2%為較強的減息理據。美國首季經濟增長達3.1%,6月失業率3.7%更處於歷史低位,惟通脹指標核心個人消費開支(Core PCE)在5月仍維持1.6%,未達目標。

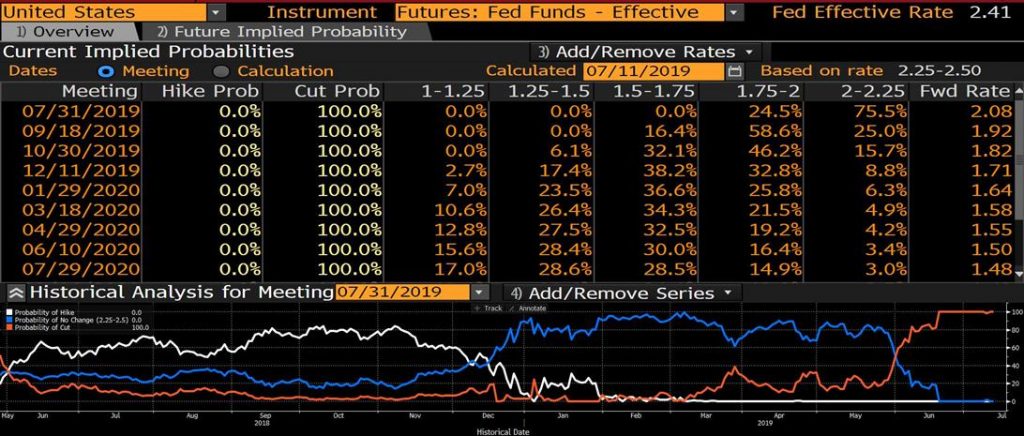

利率期貨顯示,市場普遍預計2019年下半年聯儲局會減息2至3次,共0.5厘至0.75厘(圖一)。換言之,2019年年末的指標利率上限將由現時2.5厘降至介乎1.75厘至2厘,較IMF預計美國2019年GDP增長約2.3%低。由於目前美國整體經濟仍然穩健,若聯儲局於本月底開始減息將會是保險性減息(insurance cuts),以防經濟衰退而非表示經濟已步入衰退。此寬鬆的貨幣政策可為特朗普提供應對貿易戰和競逐連任的籌碼,惟不禁令人懷疑聯儲局的獨立性。投資者可留意,減息將有利實質資產(如黃金及房地產)、高息股和債券表現。

圖一. 利率期貨預測的減息概率

資料來源: Bloomberg (截至2019年7月11日)

作者:中原金融研究部