< 上一頁

當市場恐慌時

當市場恐慌時

踏入5月中旬市場走勢反覆,2019年恒生指數至今回報需有幸仍錄得8.13%正回報,但指數已自今年高位30,280點回落7.71%,令投資者感到心驚膽戰。在此驚險的市況之下,正給予投資者一個反思組合未來如何部署的機會。

當市場調整來臨時,投資者最常面對的問題有:

- 持貨者: 應否沽出現有持股? 持有現金或換入其他股份或資產?

- 未有持貨者: 現在是吸納的好時機嗎?

面對如此市況,投資者可以:

- 短線尋找機會: 可利用衍生工具 (如期貨、期權、反向交易所買賣基金) 進行對沖或短線獲利 (只適用於高風險投資者,長倉基金或不適用)

- 人棄我取: 尋找優質但過份下跌股份趁低吸納 (適用於大部份投資者)

- 進入防守: 買入防守力高的資產,如債券、黃金等(適用於大部份投資者),降低組合風險

先不談1),今次談2) 及3)

人棄我取: 如投資者覺得未來仍看好指定行業,例如:網路、5G、醫療,同時認為現時波動是短暫的,而又耐心持貨,則可以趁低吸納心水股份。

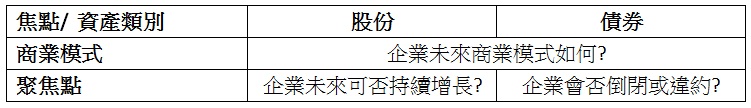

進入防守: 買入債劵或持有現金。持有現金則較容易理解。債券則簡單來說是投資者借予另一方的「借據」,只要發債人擁有還款能力及持續還款就可。債券最大的風險是息率風險及信用風險。息率風險即未來如利率上升,則債券價格或下跌; 信用風險則是發債方不能履行承諾向投資支付利息或借款。就企業而言,股份與企業債券相同的是兩者均著重企業未來前景及商業模式,但不同之處在於買入股份著眼於企業未來是否有增長空間,投資債券則著重未來企業的商業模式可否帶來足夠的現金流及未來管理層是否有還款意欲 (表1)。

表1、投資企業債券與企業股份的焦點大不同

最重要是,投資在作出投資前或未來部署前必需有焦點 (概念),彈性處理及平衡組合內個股分佈 (執行) 方為上策。

作者:中原金融研究部