< 上一頁

納斯達克指數強弩之末?

納斯達克指數強弩之末?

概況

納斯達克指數 (「納指」) 自2008年環球金融危機後展開了10年的升浪,回報領先多數環球市場。可惜好景不常,納指10月走勢開始偏軟,曾一度按月瀉12.38%,令市場人士震驚,不禁質疑納指是否已強弩之末。

納指增長高,但突破空間有限

納斯達克指數成份股大部份均屬於高增長股份,預計長期每股盈利增長率 (Estimated Long Term Earning per share Growth Rate) 維持雙位數字,自2005年起,預計長期每股盈利增長率平均達13.5%。由於指數成份股增長高企,如單用市盈率定奪是否超買或會失真,因此利用市盈率相對盈利增長比率Price-to Earnings to Growth 或 PEG 或更能反映指數的增長原素。截至11月16日納指季度PEG錄得3.25,雖較9月下旬4.07及2009年9月30日4.16高峰仍低,但仍較2005年6月至2018年至今平均2.34為高,顯示納指增長高,不過突破空間有限。

納指總回報仍可接受,但正步入超買

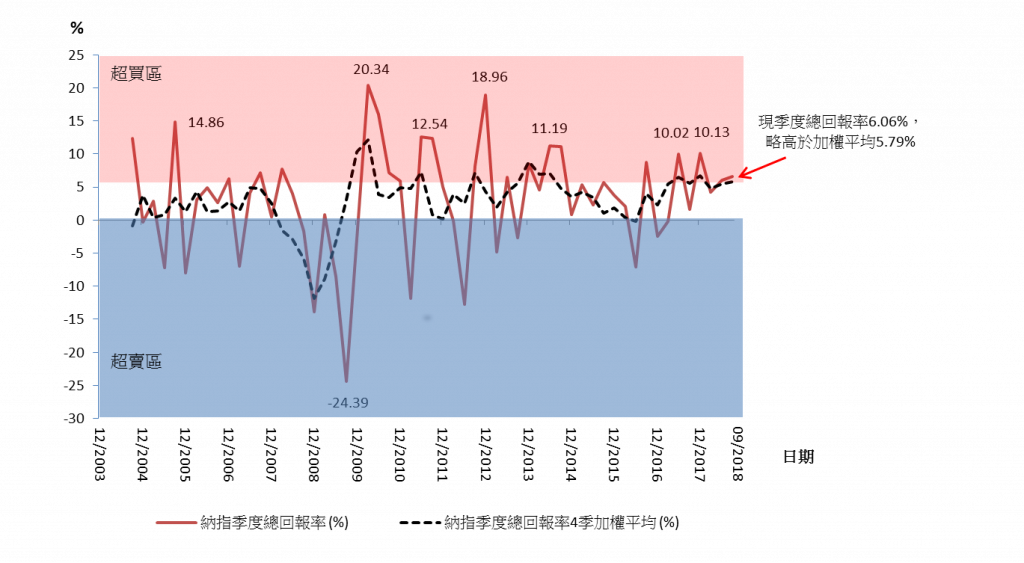

比較自2003年至今納指季度總回報率,我們發覺指數季度總回報率有均值回均 (Mean Reversion) 傾向,顯示指數有周期起伏。如排除2008年12月、2009年6月及2012年3月等極端情況,當指數季度總回報率超越7%水平時,指數或現超買狀況,在回報率達到雙位數字水平時,超買情況將更為嚴重 (圖一),之後或大有機會回調。

圖一: 美國納指正進入超買區

資料來源: 彭博

結論:

綜合上述分析,即使計及極端情況,現時納指上行空間有限。如投資者現時仍有持貨,可先行減持部份持股。如未有持貨,短期只可投機性買入,待回報率達雙位數字時沽出套利。

作者:中原金融研究部鄺敏業