< 上一頁

負孳息率年代

負孳息率年代

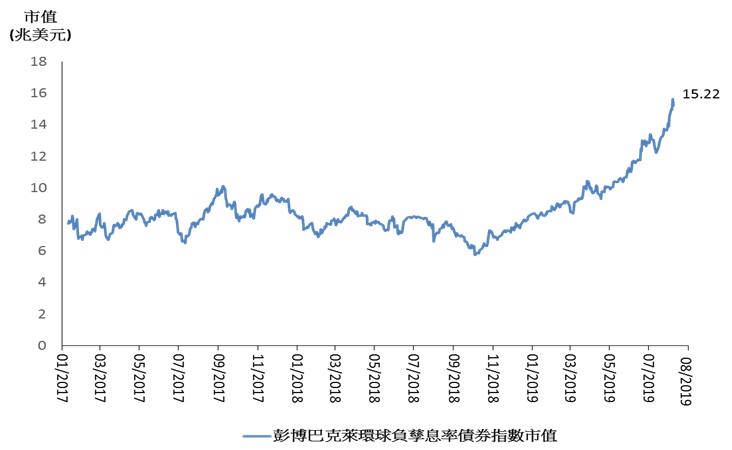

傳統上,貸款方向借款方提供融資,借貸成本一般是正數,以補償貸款方的資金成本,時為利率。如貸款方持有該債項至到期,到期孳息率 (Yield to Maturity) 的計算方式是以該債務所產生的總回報 (即利息收入及最後還款金額總和) 折現後除以借款金額或購入該借款的金額。負孳息率 (Negative Yield) 的出現在如投資者以高於折現後的總回報的價格購入並持有該等債務 (如: 債券)。假設其他因素不變,投資者最終將會收回比自身買入該債券的金額而造成虧損。自美國於8月1日起減息25點子後,環球央行包括新西蘭、印度、泰國等地區已相繼調低中央銀行利率。在減息的前提下,未來新發的債務息率將會下降,因長年期債券的收益已被鎖定,所以長債在全球減息氣氛下會受到追棒,債券價格因而搶高,造成出現負孳息率的怪現象。截至8月8日,環球「負孳息率」債券市場金額正逐步上升,規模已達到15.22兆美元 (圖1)。

圖1: 環球負孳息率債券市場市值正急速攀升

資料來源: 彭博

為什麼會有人甘願做此等吃虧的事情呢? 其一原因在於機構投資者要服從其所推出的投資產品的投資規則 (Investment Mandate),如只可以購入投資級別的資產作資產配置之用。在無計可施之下,保險公司、基金或銀行等機構只有跟隨購入負回報資產。另一原因就是投資者認為即使自己迫於無奈購入「負資產」,但他們仍相信可以從其他途徑 (包括: 資本增值、外匯盈利)獲利及為投資組合購入其他資產 (如股票、房地產等) 獲取更高的投資回報抵銷負回報帶來的影響。

在負孳息率投資環境下,未來市場對高回報資產 (如高息股或房地產) 的需求殷切。高收益債券 (High Yield) 或是例外,因機構投資者的投資規則將該批資產排除在投資之列,當然投資經理可要求放寬該等限制,但此為後話。由於未來環球息率或有機進一步下調,借款方 (如政府、企業) 將可更便宜地獲取資金作擴展國家基建、新科技研發用途,或利好長遠經濟發展。然而,上述利好前提建基於借款方能有效運用得到的資金,但如企業管理層或國家領導層經營不善,或會使企業或國家財政惡化。因此投資者在投資前更應對投資標的有更深認識,防止因購入「壞債務」而蒙受損失。

作者: 中原金融研究部