< 上一頁

孳息曲線再倒掛

孳息曲線再倒掛

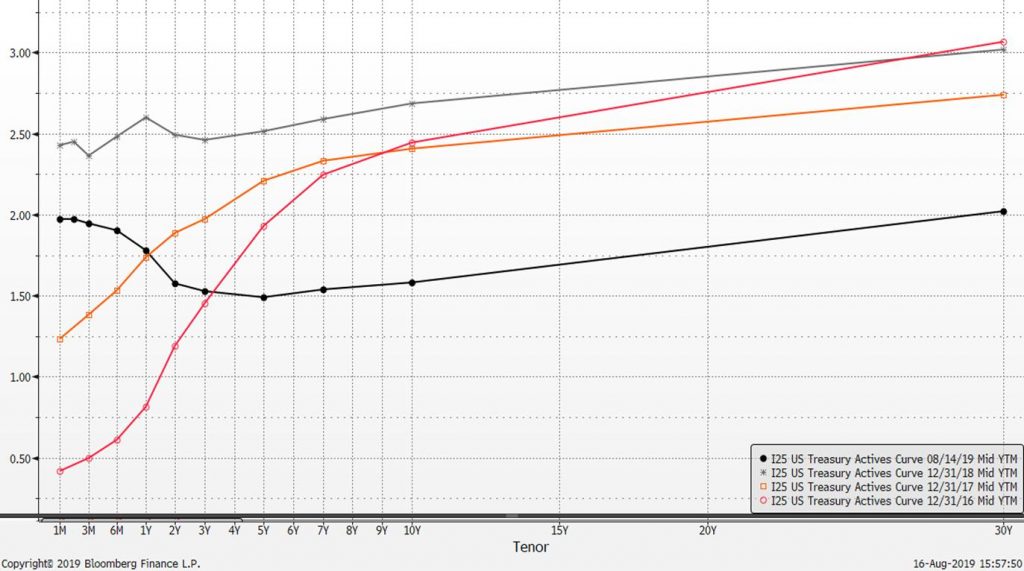

上周三美國10年期國庫券孳息曾跌至低於2年期國庫券孳息(即長債債息低於短債債息),出現孳息曲線倒掛現象(圖一黑綫),道指大跌800點。去年12月中美貿易磨擦升溫之際亦同樣出現過倒掛現象(圖一灰綫),美股單日大跌3%。歷史數據顯示,孳息曲線倒掛隨後數月至20個月內,股市便會大幅調整及出現經濟衰退。因此,每次倒掛市場均出現憂慮經濟衰退的恐慌情緒。

跟去年12月美國仍處於加息周期且孳息曲線趨向平坦不同,現在美國已開始減息,故倒掛情況更為明顯,而這次倒掛作為預示經濟衰退的指標訊號亦更強。

理論上,孳息曲線本應向上,即利率應隨債券年期增長而提高,以補償再投資及通脹風險。現時長債的債息下跌,除了反映市場上的避險情緒升溫,亦反映市場預期未來通脹降溫甚至出現通縮,換言之即經濟衰退。各國央行料將採取寬鬆貨幣政策以防通縮及經濟衰退,央行長期會以刺激通脹為目標,貨幣的購買力將會進一步下降。投資者在資產配置上,可考慮逐步增持黃金及房地產等實物資產。

圖一. 美國國庫券孳息曲線

(黑色: 2019/8/14 灰色: 2018/12/31 橙色: 2017/12/31 紅色: 2016/12/31)

資料來源: 彭博

作者: 中原金融研究部