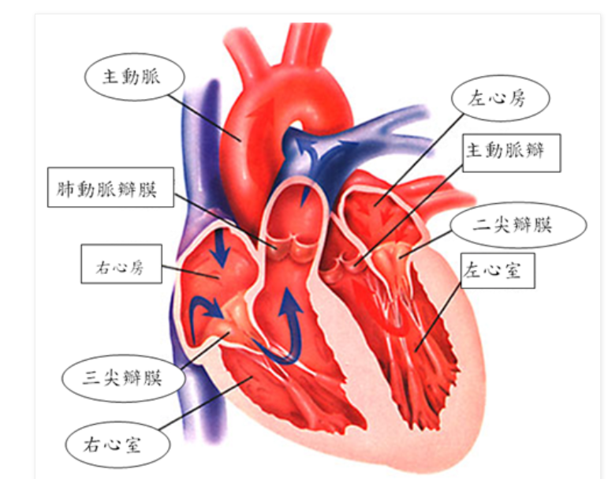

人的心臟有四個心瓣,在不同時間開關,使血液向一個方向流動。當發生心臟瓣膜疾病時,瓣膜會發生結構和功能異常,因而無法完全打開,即瓣膜狹窄;或者無法完全關閉,即瓣膜返流。中國主動脈心瓣狹窄及返流佔心臟瓣膜疾病的20%,不算多,但因其死亡率相對較高,治療投放的資源比例也較高。

主動脈瓣可修復或置換以作治療,以後者更為有效,傳統上以Surgical Aortic Valve Replacement (SAVR) 作方案,需做開胸手術,創傷大且恢復時間長,因此當經導管微創主動脈瓣置換(TAVR)手術可行,縱使治療價錢明顯較高,也逐步成為合理替代方案,初步用在不宜做開胸手術的年長患者,及高風險患者,年前美國食品藥監局(FDA)已批准中低風險患者也可進行TAVR手術,相信中國也會朝此方向發展。

另外,根據調研機構預測,全球經導管二尖瓣置換(TMVR)市場規模至2030年將達174億美元,為全球TAVR市場的三至四倍,不過TMVR仍處於相對早期階段,現時只有六款已獲批准的修復產品和一款已獲批准的置換產品,大多數現有技術存在若干臨床限制。至於針對三尖瓣疾病開發有效治療方法的難度較高,現時歐洲只有三種商業化的經導管三尖瓣置換(TTVR)修復產品,均未在美國或中國獲得批准。因此,TAVR仍是心臟瓣膜置換近年商業化的焦點。

2019年,全球逾80%的TAVR手術於發達國家完成,預期未來五年的年複合增長率約10%,發展中國家則高於20%。中國於2019年進行了約2,400個TAVR手術,滲透率只有0.3%,市場預計2025年將進行約42,000個TAVR手術,滲透率增至4.5%,未來五年的年複合增長率約60%,可見中國TAVR未來增長空間很大。

TAVR手術在美國和部份歐洲國家是可以報銷的,而TAVR手術在中國部份省市被列為心臟瓣膜置換手術,獲認可納入當地醫保方案。去年,中國醫療器械集採壓價幅度震懾市場,不過主要仍發生在發展較成熟的產品,中國TAVR市場先行者啟明醫療(2500)管理層認為TAVR在中國發展仍在初階,短期內被納入國家集採的機會率較低。

行將上市的微創心通(2160)主要產品VitaFlow,於2019年第三季開始在中國進行商業化,首年已售出872件產品,平均每月售出逾70件,成績理想。2020年上半年,微創心通及啟明醫療的TAVR銷量分別為450件及707件,市場有預測兩間公司於2020年下半年銷量分別為950件及1600件,亦有預測微創心通於第四季銷量已力迫啟明醫療,那麼微創心通有否後發先至的條件。VitaFlow具有創新的雙層PET裙邊設計,能優化密封效果並有效減少瓣周漏這主要TAVR術後併發症;牛心包普遍較厚,比啟明醫療VenusA-Valve豬心包韌性更高,併發症發生率更低;每件VitaFlow都裝有由電動手柄控制的輸送系統,使瓣膜釋放更易於控制,有助於縮短醫生的學習曲線。在同類最優的臨床試驗結果,VitaFlow擁有較低的全因死亡率和較低的術後併發症發生率。不過,啟明醫療新一代擁有可回收功能的VenusA-Plus已於2020年尾在中國及泰國獲批上市,繼續比微創心通走先一步,兩間公司將可在中國TAVR市場互動發展,有機形成雙寡頭局面,至於沛嘉醫療(9996)產品待今年稍後時間才上市銷售,相信需要具備明顯的競爭優勢,才可追趕前兩者。

簡志健,持證監會持牌人士,博立聯合創辦人/中原資產管理投資總監

執筆之時,筆者及其客戶持有啟明醫療(2500)