我們去年已分享對美東汽車(1268)的看法,持有至今回報以倍數計,8月公布上半年業績後更為看好,因為公司於新冠疫情影響下,交出了全行業最好的一份業績。另外,我們仍持有中升控股(881),業績也不錯,但也給美東汽車比下去。有些投資者也喜歡永達汽車(3669),還算可以,但公司進不了我們優質增長股的門檻,因此於汽車經銷這板塊,我們仍專注於中升控股及美東汽車,雖說加入永達汽車可分散風險,但專注投資與分散風險需取得平衡,為分散風險而加入未具足夠質素的公司,其實是在加大風險。

我們也喜歡業務專注的公司,當然做多樣業務可增大規模及分散風險,但前題要是在自己能力圈內,好像美東汽車專注於豪華品牌未有或少店的三四五線城市實行「單城單店」策略,因認為對汽車金融掌握不好而不涉足其中。除專注外,我們也喜歡公司在管理及執行上亦追求極致,管理層重視股東回報及資產效率,追求數字化管理,通過精細分析客戶到店數據與客戶互通數據,作為了解客戶及改善服務的依據,以提升運營效率,實現快週轉、高回報的經營目標。2018年年報管理層評論已經開宗名義提到「快速週轉使我們成為印鈔機;緩慢週轉會把變成現金黑洞」,公司便在這方向做出極致。

在上月云云公司業績公布中,我們留意到一間公司如美車汽車般,在行業經營環境不理想下,持續交出理想成績,業務上亦很專注,管理及執行上亦追求極致,現金流管理也很棒,經分析及估值後亦隨即加進組合內作中長線投資。當美東汽車剛宣佈今年提升派息比率至60%,此公司的派息比率(連特別息計,公司過往單數年派特別息)自2016年起已達70%,去年更達116%。

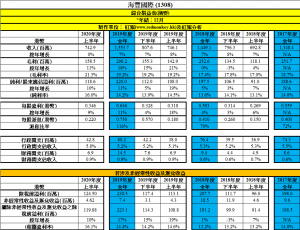

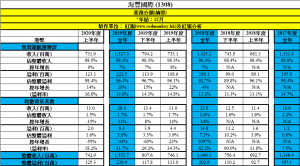

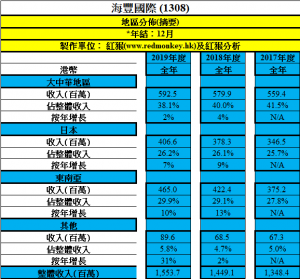

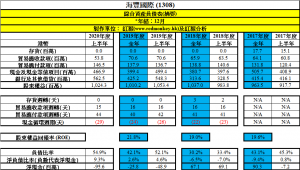

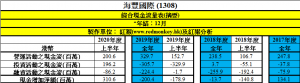

今天先和大家分析此公司的財務數據,及分享其估值,稍後再分享其他方面的分析。下面的財務摘要可見,海豐國際(1308)收入及盈利過往增長穩定,今年上半年在新冠肺炎影響下,收入按年持平,盈利及派息按年有增長。公司大部份收入來自亞洲區內集裝箱航運物流。現金循環週期天數一直是負數,因此每年扣除資本開支的自由現金流足夠作可觀的股息分派。今年年中的負債比率及淨負債比率皆不高,而年度股東權益回報率 (ROE)正逐步上升,2019年的ROE達21.8%,屬理想水平。

海豐國際的過住市盈率估值有參考價值,預期區間在8.8至14.3倍,以現價$10.86計,預期今年市盈率14.2倍,而2021年的預期估值區間在$7.4至$12.0,因近日股價向上突破,若以下年估值水平作投資標準,空間似乎不大。不過,我們認為公司估值有被市場調升的可能性,若最高市盈率估值達16倍,明年目標價則為$13.4,以中長線投資考量,加上撇除特別息,現價歷史息率約4.1%,也屬不錯。

簡志健,持證監會持牌人士,博立聯合創辦人/中原資產管理投資總監執筆之時,筆者及其客戶持有中升控股(881)及美東汽車(1268)、海豐國際(1308)