背景資料:

如果我們坐時光機回到中國的90年代,中國的洗滌用品市場當時尚處於洗衣皂、洗衣粉當道的年代。而其中較爲知名的銷售前列份子主要分爲兩個陣型,一為寶潔和聯合利華等國際日化品巨頭,二為以“農村包圍城市”的策略殺出血路的國内品牌如立白及雕牌等。而藍月亮於1992年由羅秋平成立,最初公司主要產品為祛油污產品、洗手液及潔廁液等。

直至2008年,藍月亮才推出第一款洗衣液時,當時洗衣液在我國的洗滌用品市場僅佔4%,是一個全新的細分市場。實際上,洗衣液在外地一早已存在,只是寶潔和聯合利華一直未引進國內市場,更遑論其他國内競爭對手,基本上留了一年多的空白窗口讓藍月亮發展。當時,羅秋平執行了三個關鍵策略,分別是:1)首先,公司以“潔淨更保護”的宣傳語,在央視大力打廣告;2)其次是邀請奧運冠軍郭晶晶作代言人,强勢打響知名度和美譽度;3)最後是進駐大賣場,派遣銷售人員進行攻勢,培育消費者對藍月亮產品的認知及喜愛。

或許正是先行者優勢,後來當其他品牌紛紛推出洗衣液時,藍月亮已經穩坐全國銷量第一,也在多年來維持霸主位置。

十多年來,藍月亮已成為了洗衣液的代名詞,與洗衣液市場共成長。同時,藍月亮還不斷橫向拓展,最終形成了涵蓋衣物清潔護理、個人清潔護理、家居清潔護理的全品類矩陣,成為國內領先的家庭清潔解決方案提供商。

公司業績:

從近三年來看,藍月亮的收入由2017年的56.32億港元增加至2019年的70.50億港元,複合年增長率為11.9%;淨利潤由2017年的8620萬港元增加至2019年的10.80億港元,複合年增長率高達254.0%。

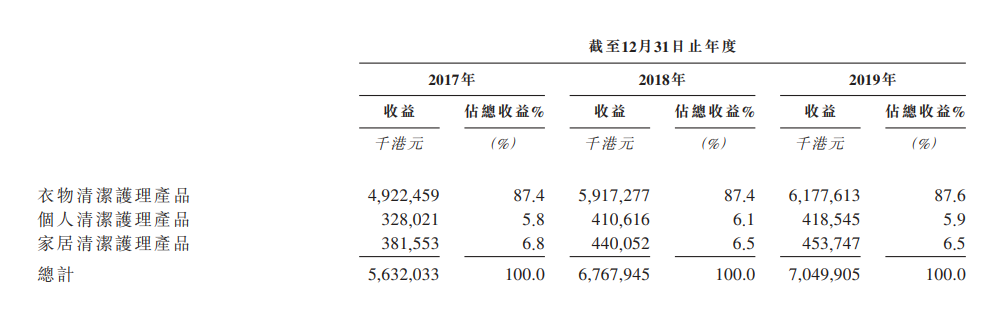

藍月亮目前形成了三大產品矩陣:衣物清潔護理(洗衣液、輔助洗衣產品)、個人清潔護理(洗手液、洗手露)、家居清潔護理(廚房清潔劑、洗潔精等)。2019年,上述三大類產品的營收佔比分別為87.6%、5.9%、6.5%。

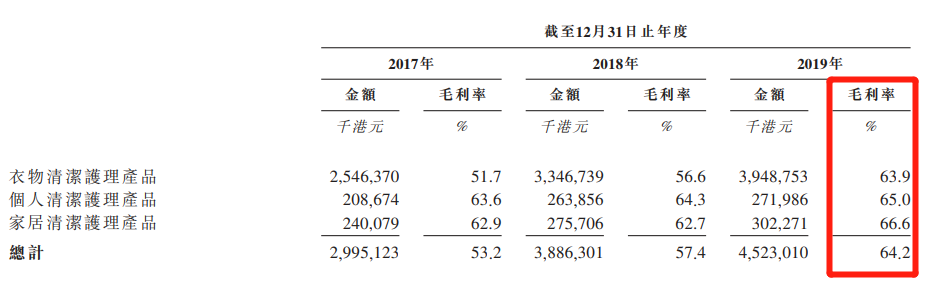

公司三大產品毛利率高達64.2%。其中,家居清潔護理產品毛利率高達66.6%,衣物清潔護理產品毛利63.9%。

根據弗若斯特沙利文報告,中國為全球最大的家庭清潔護理市場之一,在主要經濟體中增長潛力最高。按零售額計算,預計中國家庭清潔護理市場的規模將由2019年的1108億元增長至2024年的1677億元,增長率超過50%。

而隨著人均可支配收入提升、購買力增長和消費能力升級,消費者對高端清潔產品以及全方位、多層次的清潔需求不斷上漲,市場需求將持續擴大。

銷售渠道:

藍月亮最早開始在線上銷售渠道營銷及分銷產品是在2012年。於2019年,藍月亮綫上銷售渠道的收入佔比為47.2%。藍月亮已與國內主要電商平台合作近十年,2019年藍月亮在京東618購物節和天貓雙十一購物節的成交額均排名第一。

線下分銷網絡方面,基於覆蓋國內所有省份的銷售渠道,以及品牌影響力和產品組合,藍月亮不斷提高自己在低線城市的滲透率。於2019年,除了全國性及地區性超市外,藍月亮近70%的線下分銷商位於三線及更低線級城市,覆蓋分佈於全中國超過2,000個區縣的零售終端。

銷售渠道方面,綫上銷售收入持續增加(佔比於2017年至2019年間為33.1%、40.2%和47.2%)外,而其餘兩大產品銷售渠道則為大賣場和超市等大客戶(佔比14.1%),以及其他線下分銷商(佔比38.7%)。現時,藍月亮擁有超過1268家線下分銷商。

長期戰略核心股東 – 高瓴資本:

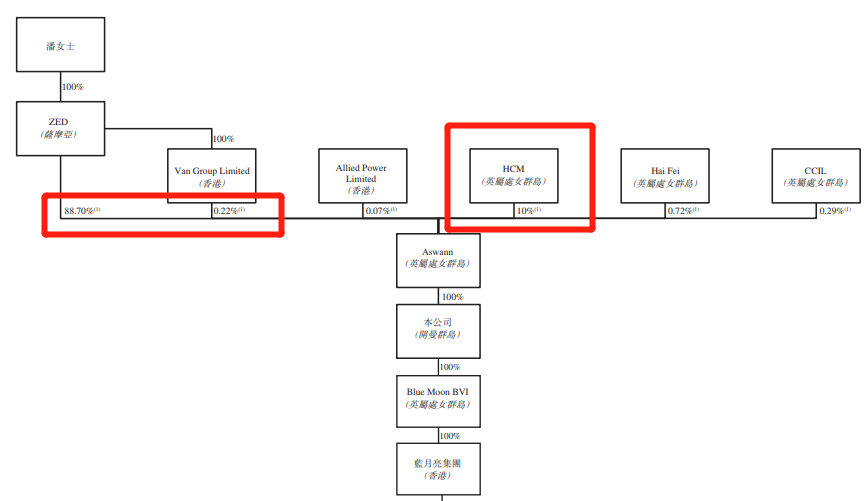

藍月亮的故事必定離不開高瓴資本創始人張磊的支持,早於2010年張磊便以4500萬美元投資了藍月亮天使輪,目前高瓴資本還持有藍月亮近10%股份。張磊從不掩飾他對藍月亮,或者應該說是羅秋平的鍾愛,曾多次在不同訪問中提及藍月亮的成長故事。張磊提過自己早於2006年便認識羅秋平,此後一直對中國消費升級進行研究,並對家用清潔市場有很大的興趣,當時他看準中國品牌藍月亮有望從洗衣液中殺出血路,從而成爲中國家用洗滌用品龍頭。

在資本的輔助下,藍月亮也能加大宣傳及提高產品質量,快速佔領洗衣液市場份額。同時,高瓴資本也在往後促使藍月亮與京東合作,令到綫上銷售得到長足的發展。

隱憂:

- 銷售增長放慢

雖然招股書顯示2017年至2019年,藍月亮的收入從56.32億港元增長至70.5億港元,年複合增長率為11.9%,高於行業水平的4.9%。但是,如果我們細心拆分數據,不難看到公司收入增速於2019年大大放緩,從2018年20.2%的增速降低至2019年的4.2%。究竟收入增速的放緩是存在什麽問題,這方面我還未得到確切資訊,還需要多加注意及了解。

- 盈利增長主要依靠原材料價格大幅下跌

招股書顯示藍月亮的盈利能力在過去三年實現飛躍式增長,2017年至2019年,公司淨利潤分別為0.86億港元、5.54億港元、10.8億港元,複合年增長率達254%。其中,這主要是依靠原材料成本(棕櫚油)的快速下降。對於家庭清潔護理產品而言,棕櫚油是主要化學品之一,低密度聚乙烯(LDPE)是主要包裝材料之一。弗若斯特沙利文報告顯示,自2017年以來,棕櫚油平均市價一直緩慢下滑,在2020年前四個月,更暴跌約26.9%,同時,截至2020年4月,每噸LDPE的平均市價已經較2017年1月下滑了39.7%。而原材料和包裝材料基本上佔了銷售成本的一大部分,一般介乎80%的水平。

除了原材料價格下跌的影響外,藍月亮自身也有在成本控制上付出努力,其中公司也在期内優化了存貨和採購管理,並且著力控制銷售及分銷費用。

- 單品牌,產品過於單一,經營風險集中

藍月亮從成立至今,一直也是維持單品牌策略。藍月亮旗下的產品主要圍繞家居清潔展開,包括衣物清潔護理劑、寶寶衣物清洗劑、個護清潔產品,以及衛浴清潔、廚房清潔等其他通用的清潔產品,超過20種產品,全部共用藍月亮品牌。當然,一方面公司可以傾盡資源集中推廣品牌,但是同時單品牌也會令公司面臨一定風險,品牌形象一旦受到影響,所有的產品都不可避免地出現收入下滑。同時,單一品牌也可能會面臨品牌老化等問題。而競爭對手們一般也走多品牌、多產品綫,譬如立白旗下的品牌有好爸爸、超威等,涵蓋牙膏、消殺、頭髮養護等多個產品種類。

同時,雖然藍月亮旗下有衣物清潔護理、個人清潔護理及家居清潔護理三大產品品類,其中,衣物清潔護理產品單一品類已佔有87%以上。除了洗衣液,藍月亮就沒有更多的明星主打產品。

總結:

藍月亮於2019年的收入增長嚴重放緩,這方面還需要多加瞭解背後因由。同時,藍月亮在個別細分市場的龍頭地位穩定,是其中最大賣點;但是藍月亮一直沒有在多領域多品牌發展,或許這是創辦人羅秋平的一個選擇,又或者是他對品質非常有要求,不會盲目進攻其他不熟悉的領域,但是在快速變幻的市場中這樣的步速會否顯得太慢、太保守也是我擔心之處。

同時,現在内地的消費行業變化很快,一方面既是消費升級、一方面也是消費下沉(3-5綫城市),同時網購的形式變化也是多端的,譬如PDD會聯合一些中小型廠商做供應鏈整合,然後在網上平臺大大提升銷量;同時個別品牌也能夠通過直播去拓展銷售等,藍月亮在網上銷售有領先優勢,但是也要密切留意這方面的發展。

内地領導人現在熱推内循環,估計這些優質品牌的内需股在市場上有一定需求,估計會一如農夫山泉等股份成爲市場熱點。

我們將在届時正式招股時,待估值公佈後再作評論。

作者洪龍荃,博立聯合創辦人、基金經理、中原資產管理投資總監