投資氣氛不理想,收息股往往是投資者的避風塘,可是不少收息股今年卻成為穩陣投資者的陷阱。

傳統收息股中,電訊股股價表現相對較理想,中國電信(728)及中國移動(941)今年至今仍有升幅,香港電訊(6823)近日股價大跌,連收息計跌幅其實只有4%;不過公用股如中電控股(2)、中華煤氣(3)、電能實業(6)、長江基建(1038)今年至今連收息計跌幅分別達31%、46%、21%、24%;內銀股如建設銀行(939)、工商銀行(1398)今年至今連收息計跌幅分別達8%、8%,但若從今年2月高位計,跌幅分別達20%、18%;REITs如置富(778)、領展(823)今年至今連收息計跌幅分別達30%、27%。

恒指今年表現已經很差,今年至今跌31%,從今年高位計跌幅更達35%,為什麼被視為穩陣派的收息股表現如此差勁,有些跌幅拍得住恒指,甚至超越恒指?股價已經跌了這麼多,是否代表跌完?今天便以領展(下圖來源:Stock360)作代表,和大家探討一下。

不同類型的收息股股價表現不理想,各自有本身的原因,如強美元下外幣跌、中國經濟不佳等,但最主要影響還是市場利率上升,這點現在大家都知,不過不少收息股股價在今年8月失守後才跌跌不休,為什麼8月前市場還未察覺此風險因素?

先看看美國十年期國債債息率今年變化(下圖),8月後明顯升升不休,應該是市場認為通脹高位比先前預期,將維持更長時間,不過美國聯儲局於今年3月重啟加息0.25%,並於6月、7月及9月再分別加息0.75%,可見8月前已有連續兩次加息0.75%的紀錄,加上十年期國債債息率由年初的1.5%升至6月中的3.5%,為何領展股價還可在6月6日錄得今年收市高位的$72?

再看遠些,上一次美國十年期國債債息率明顯升勢為2016年7月的1.45%升至2018年10月的3.15%,領展股價(下圖)同期卻明顯在上升,可見市場一直認為領展是市場利率上升時的避險股。

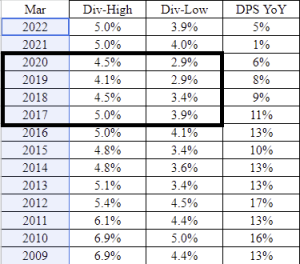

不過,大家或會精明地提出領展業績當年如日方中,現時每股派息增幅大不如前,股價自然沒有當年般強勢。我們即管客觀用數據看看,下表列出領展在每一個財政年度(3月年結)股價高低位所代表的估值息率,息率越低即估值越高,於上一次的息升期,估值息率區間由3.9%-5.0%,降至2.9%-4.5%,即股價期間上升,除了每股派息(DPS)增加外,估值水平也得到市場提升,引證其避險特性受市場歡迎,領展股價於今年6月初見高位,相信亦是同一原因。

可是,事實告訴大家,自今年8月起,市場突然改變了對收息股的態度,不再如過往般重視其避險特性,這些轉變,作為投資者於初期很難察覺到,因為會認為只是股價正常短期波動,當趨勢成形時,股價已大幅調整,這個現象亦是過去一年投資上較難處理的地方。

現在,大家會知道任何投資都會拿來與銀行存款利率作比較,收息股的預期回報也需比銀行存款利率有一個風險溢價,才可吸引到投資者的目光,情況和以前已經有所不同。這個風險溢價也會隨市場變化而轉變,這個轉變往往不易估算。從上表看過往五年及十年的平均數,可得出領展的估值息率區間在3.5%-4.7%,聯邦基金利率上限由年初的0.25%,升至現時的3.25%,市場現時預期明年上半年會再升至5.00%,即管假設領展的避險特性仍有市場,估值息率不按相同幅度調升,而只升300個點子,估值息率區間也會調升至6.5%-7.7%。

市場現時預期領展於是年度(至2023年3月)每股派息按年升2%,即管再保持點假設沒有增長,即每股派息$3.057。以8月前市場仍重視收息股的避險性質時,估值息率區間在3.5%-4.7%,是年度估值區間為$65.0-$87.3,因此股價於6月初曾高見$72,也是可以計算到的。不過,市場現時對收息股的看法已明顯有所改變,若果情境如上述估算般,估值息率區間在6.5%-7.7%,是年度估值區間會調整為$39.7-$47.0,而其股價於上週五跌至$48.6,為今年收市新低,但仍高於這個估值上限。

當然,於此不明朗因素仍充斥的投資環境,為股票作短期估值並不容易,好像以上提及的風險溢價便不易定位,若果估值息率只升150個點子,而非300個點子,是年度估值區間會變為$49.3-$61.1,那麼上週五股價便可能已見底。

因此,投資者除要對訂立風險溢價有判斷力外,也需明白有些優質股票股價於短期跌跌下休,源於市場正在「殺氣氛」,即股價於投資氣氛不佳下,股價可以非理性跌至大幅低於中長期估值水平,而這個會是長期投資的良機,好像若以三年時間去衡量,假設期間宏觀影響回復正常情況,領展股價現在初步已變得吸引。

明白大部份投資者於現時不明朗的投資環境會暫緩投資,但以個人理財角度看,於符合一些大前提(如資產配置)下,仍可以考慮局部及逐步去累積股價低於中長期估值水平的優質公司作長線投資,目標公司若果是Compounder更為理想。有興趣了解更多,可按此看看「為何Compounder可以是現時理想投資目標?」一文作個參考。

執筆之時,筆者及其客戶持有中國電信(728)、領展(823)、中國移動(941)、香港電訊(6823)