上月初,General Electric將旗下能源業務分拆上市,公司名稱為GE Vernova (GEV),加上2022年尾分拆GE HealthCare(GEHC)上市,現時主要剩下GE Aerospace的航空業務,上市公司仍稱為General Electric(GE),雖然暫未轉名,但其實已經名傳實亡,曾風光多時的一代傳奇企業落得如斯下場,令人不勝唏噓。

不過看General Electric及GE HealthCare過去年多的股價表現,分拆似乎是對股東最正面的做法,因為可以令管理層聚焦於各自的核心業務,提升專業化和運營效率,靈活地應對市場變化和機遇,根據自身的需求和市場情況進行戰略調整、資本重組和技術創新。另外,亦可提高透明度,有助於投資者更清晰了解業務的財務狀況及運營表現,可以更準確地評估每個業務的價值,從而令市場估值提升。

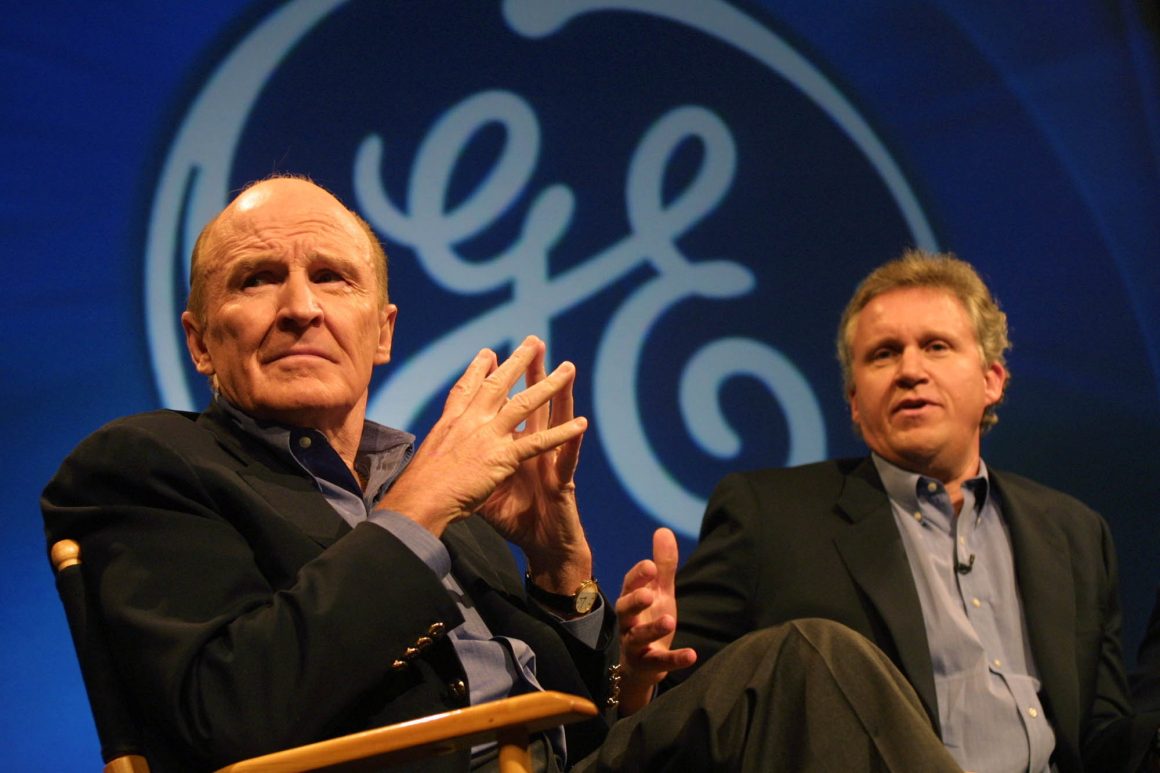

還記得我剛剛投資股票的1990年代,General Electric可謂是最風光時期,為美國市值最高的上市公司,其行政總裁Jack Welch是商業管理界的風雲人物,當時有數項功績令人津津樂道,包括推行Six Sigma成為公司核心管理文化,透過確定及消除引起殘疵的流程以提高產品品質;將以製造業為核心的公司發展成為多元化企業,進入了許多包括金融服務、媒體等不同行業,並透過收購企業及賣出現有業務,令每個業務都可以在行業中名列前矛,規模上非冠即亞;每年考核將各部門評分最低一成的員工裁走,保持營運競爭力。於Jack Welch執政期間,公司盈利每年皆穩定地以10多個百分比成長,當公司如日方中時,其管理策略自然成為商業界的寶典,鮮受批評。

Jack Welch於2001年退休,公司股價到達歷史頂峰,其後卻無以為繼,至今比較仍大幅下跌,最簡單當然可歸因於其繼任人水平難及,不過公司於二十年後落得被分拆結局,不少分析卻將矛頭指向這位傳奇商業管理人上。先前提到,Jack Welch將GE變得多元化,但業務多樣性使得公司變得過於複雜,管理成本上升,並難以有效協調。雖然在他管治期間,公司盈利持續穩步上揚,但其強調短期財務績效的做法,當中包括採取財務工程手段以提高公司的盈利能力,但在某程度上犧牲了長期的可持續發展,並在金融危機中暴露出風險。GE Capital可謂Jack Welch時期的重要增長引擎,但其高槓桿和風險投資在2008年金融危機期間成為公司的巨大負擔,導致公司財務狀況惡化,並需要進行大規模的重組,元氣大傷,負債高企,蹉跎十多年歲月後,最終還是以分拆自救,由多元化回歸專注。

當公司專注做好一個業務,不少管理層會思考業務多元化是否未來發展的策略,回顧歷史上亦有不少成功及失敗例子,不過管理層首先要問,自己是否有能力去駕馭多元化後的情境,因為時間有限下,未能再如以往般事事親力親為,需要下放權力,而這方面需要不同能力,首先為新業務選擇的管理班子是否到位?自己又有否管治他們的能力?「From Good to Great」為經典管理參考書,提到由「好公司」進化成「偉大公司」的機率其實很低,當中提到「偉大公司」的管理層其實不如大家想像般高調行事,反而多是默默工作專注做好公司業務;另外亦提到「First Who, Then What」,即是先招攬適當人才到公司,才去決定應該怎樣發展業務,因為若果大家理念根本不同,很難同心發展好新業務。其實大家傾完後,發現繼續聚焦發展本業才是將各人能力發揮極致的最理想方案,又何需為多元化而多元化!

簡志健,持證監會持牌人士,博立聯合創辦人/中原資產管理投資總監

執筆之時,筆者及其客戶沒有持有上述股票