中國啤酒行業的行業集中度非常高,近年來五大啤酒企業(青島啤酒、華潤啤酒、嘉士伯、百威和燕京啤酒)的市佔率加起來合共達到90%左右,呈現寡頭壟斷的競爭格局。但是如果再按區域市場拆分看,會發現群雄割據的特徵。逐個市場去看,會看見並不是真的寡頭壟斷,以山東市場為例,青島啤酒的市佔率就達到70%以上。

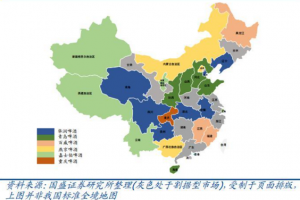

以下是從一份證券研究報告中取得的地圖。除了燕京啤酒比較特殊,領先的區域市場是位於一南一北之外,其他啤酒企業均出現了其領先市場相連的情況:

– 青島啤酒市佔率領先的陝西、山西、河北、山東市場是相連的;

– 華潤啤酒市佔率領先的青海、四川、貴州是相連的;

– 嘉士伯市佔率領先的新疆、西藏、雲南市場是相連的;

– 百威市佔率領先的江蘇、福建市場是相連的;

– 至於呈現灰色的地區就是真正在市場內寡頭壟斷,或尚未分出勝負的區域;

– 另外嘉士伯過往多次對重慶啤酒進行股權收購成為其控股股東,重慶啤酒市佔率領先的市場毫無懸念是重慶。

翻看一些期刊資料,也有一點有趣的發現。大約在25年前,啤酒行業市場集中度是非常低的,當時啤酒行業進入壁壘低,利潤較高,導致各地紛紛投資建廠,規模最大的啤酒廠產量只佔全中國總產量的3%。但當時市場割據現象更嚴重,每個地方都有區域性品牌去佔領市場。啤酒產品本身的特性包括運輸困難、消費者對啤酒新鮮度的要求高、最要命的是啤酒價格便宜,這導致了銷售半徑限制相當強,規模效應所帶來的成本優勢在當時來說很重要。其次則是地方保護主義的問題。

在市場層面,打破這種格局、提升集中度的方法包括收購處於虧損狀態的酒廠、低成本地域擴張。但無論是收購兼併、地域擴張,都不得不考慮上面提及的銷售半徑限制。在地域擴張以及收購兼併的過程中,各大啤酒企的正面衝突看似不多,又或是其實是因為與強勢的對手正面衝突要成功較不容易,例如嘉士伯在進入中國市場一段時間後還是選擇西部地區以避開青島、華潤和燕京的競爭。在政策層面,中國有關部門發佈了<<啤酒行業調整方案>>,支持大企業、大集團的發展,有助解決地方保護主義以及盲目投資建廠等的問題。後來五大啤酒企業慢慢佔領並吞併區域市場,形成現時的局面。

這種競爭格局是基於歷史以及產品特性的原因。但現時不同的是,一來整個行業的集中度都已經到了90%,低成本擴張、收購兼併、關廠減員增加效率都已經不再是最奏效的方法,另一方面由於整個行業都處於高端化的狀態,啤酒均價有所提高,銷售半徑的限制被減弱。產品組合、品牌形象、渠道管理、價格體系等全方位競爭比以往更重要。

卓穎姿,持證監會持牌人士,博立研究團隊/中原資產管理分析員

執筆之時,博立客戶持有青島啤酒(168)及華潤啤酒(291)