摩根大通(JP Morgan)剛透露已為超級富豪成立了一個全球部門,專為全球約700個資產價值合共超過4.5萬億美元的家庭及其投資公司服務,服務對象是全球最富有的0.01%人群。資産和財富管理部門首席執行官表示於過去兩三個月,摩根大通私人銀行新開了4萬個賬戶,去年平均每天增加一個資産在1億美元以上的新客戶。全球不同銀行都在爭奪富豪客戶,高盛(Goldman Sachs)及花旗(Citi) 也在擴大私人銀行服務,更多地關注家族辦公室。

瑞信(Credit Suisse)去年發表最新的全球財富報告,當中提到北美洲及歐洲雖然只佔有全球人口的17%,但是家庭財富在全球佔比卻高達57%。以每個成年人平均財富計,第一位是瑞士,其次是美國及香港,大家都生活在香港,也知道不少人正在努力工作為口奔馳,但平均財富卻可以名列前茅,可見財富不平衡是全球的老問題。

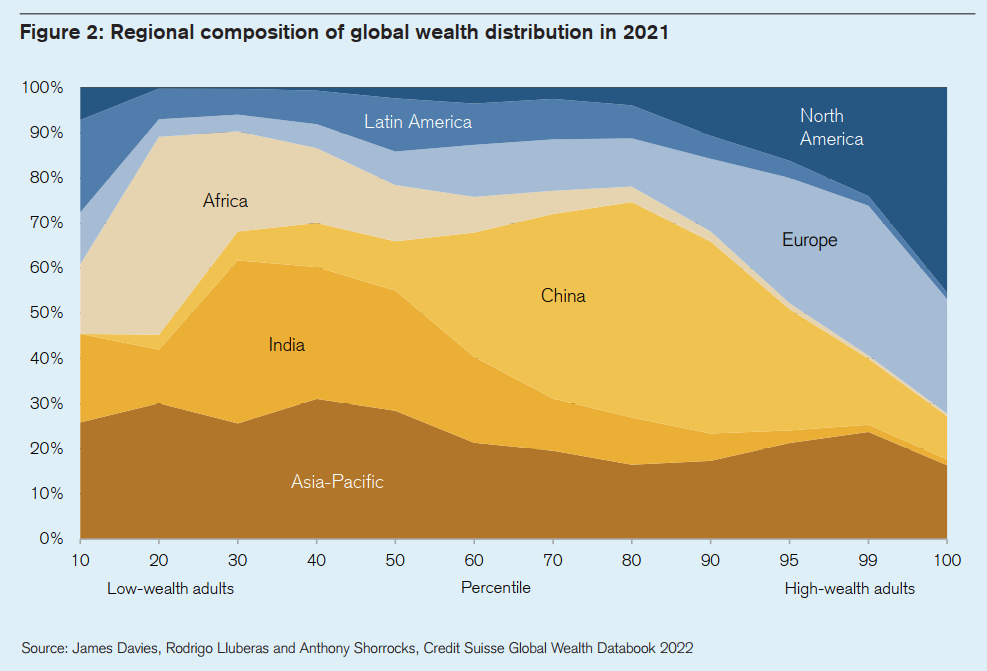

金融海嘯後的量寬政策令全球的財富不平衡日益嚴重,因為疫情而推出的無限量寬更將此情況推向更高峰,最有錢的1%人,全球佔比由2019年的43.9%增加到2021年的45.6%,超高財富淨值的人數在2021年增加了21%。根據2021年的全球財富金字塔,財產少於1萬美元的成人共佔全球人口53%,但他們的總財富全球佔比只有1.1%,相反財產高於100萬美元的成人只佔全球人口1.2%,但他們的總財富佔比卻高達47.8%,可以見到兩個極端;若果看財產高於10萬美元的成人只佔全球人口13%,但他們的總財富佔比則高達85.9%。

奢侈品無疑是受惠財富不平衡的行業之一,當中以行多品牌策略的LVMH(MC.PA)及以單一品牌的Hermès (RMS.PA)為當中表表者,自2000年至2022年,兩者的收入平均每年複式增長皆為9至10%,純利平均每年複式增長則皆為14%,期間Hermès的毛利率更由62%提升至70%。最近兩間公司的股價自高位回落高單位百份比,有說市場擔心全球經濟衰退及美國近月消費欠理想。首先談談經濟衰退對奢侈品的影響,過往兩三年的疫情,經濟怎也談不上是理想,兩間公司的業績除了2020年外卻仍很亮麗,包括過往年多的加息收水週期,證明目標消費客群很具實力,要擔心的反而是他們疫情期間有否買得太多而在復常後減緩購買速度。最好是引證歷史,回顧金融海嘯的2009年,不少公司頻臨倒閉邊緣,LVMH收入則按年跌1%,純利按年跌13%;而Hermès收入更按年升9%,純利按年更持平,可見兩間公司對經濟衰退的敏感度較低,尤其是後者。

至於擔心美國近月消費欠理想,事實上LVMH今年首季的美國收入按年升幅降至高單位數,不過因其他地方的業績非常亮麗,令整體業績優於預期,當時負面看是擔心美國需求放緩,正面看則是或因全球多地疫情後解封,美國人增加外遊而將消費帶到全球,其實奢侈品消費者也包括不少旅客,看整體業績應該是更實際的做法。至於Hermès,今年首季美國收入增幅依舊不差,配合整體亮麗業績,更顯示這個單一品牌的魅力。

兩間公司近日股價轉弱,或許只是今年股價升得較多,股價對不利消息的敏感度變得較高,因為部分投資者會傾向鎖定盈利,另外也可能股價已提前到達今年的估值高位,需要時間去消化。至於股價能否繼續上升,主要還看未來幾季的業績情況,現在不是武斷的時候。

簡志健,持證監會持牌人士,博立聯合創辦人/中原資產管理投資總監

執筆之時,筆者及其基金客戶持有LVMH(MC.PA)及Hermès (RMS.PA)