< 上一页

华南城债券

华南城债券

发行债券是内房常见的融资方式,现时一般内房的票息率约6%-8%。华南城(1668)最新发行的债券票息率高达11.875%(表一),明显属于信用评级较低的高风险债券类别。华南城的业务多元,虽然住宅销售是近年的收入增长来源,但其经营模式并非典型房企。本文将透过该公司的债务及营运状况,分析其债券违约风险。

表一. 华南城已发行的上市优先票据

数据來源: 公司年报、Bloomberg (截至2019年5月23日)

短期融资压力大 信贷情况转差

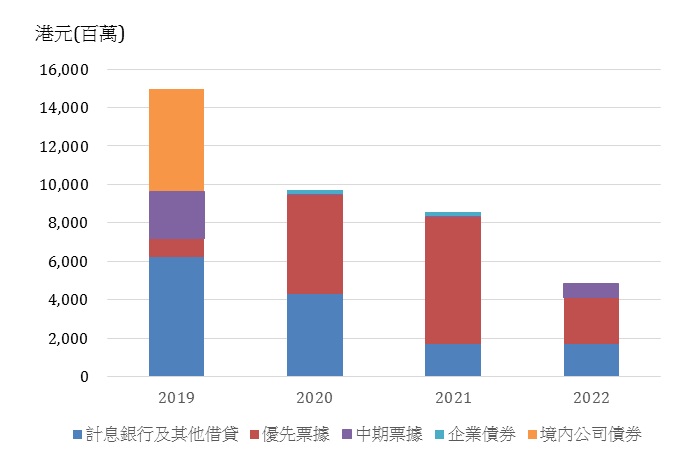

截至2018年9月30日,华南城的总计息债务约338亿港元(下同),净负债比率76.32%。账面上较2017年同期分别约353亿元及85.6%改善,杠杆水平与部分内房相若。不过,华南城的短期融资压力明显,其利息负担亦随近年融资成本上升而逐年提高。该公司2019年到期的债务高达131亿元。另外,华南城2019年的利息支出约18亿元,今年连本带利合共需偿还约149亿元(图一)。若该公司2019年能够成功偿还所有款项,则短期的债务情况可控。

图一. 华南城的债务分布

数据來源: 公司年报、研究部整合 (截至2019年5月23日)

按还息能力分析,华南城2014年以前的利息覆盖率(interest coverage ratio)一直维持5倍以上水平,其后因为商品交易中心业务转差,收入出现大幅下降;加上该公司重资产的发展模式需要长期融资,近年内地又曾主张去杠杆及房地产调控,多重打击下华南城的融资成本及利息开支持续上升,导致信贷情况恶化。不过,华南城2019年的利息覆盖率估计介乎2至3倍,仍处于尚可接受水平,加上其年度营收规模近百亿元,应足够应付今年约18亿元的利息支出。

仍有短期现金周转及再融资能力

偿还即期债务131亿元则较棘手,华南城必须透过再融资解决。截至2018年9月30日,华南城有现金约51亿元,备用银行融资额度有77亿元,年初至今已发行新债约22亿元,即现金加上现有再融资额度共约150亿元,足够偿还即期债务约131亿元。当然,华南城仍需要持续营运,不可能使用全数现金及融资额度以偿还一年债务,惟以上数字可说明,华南城仍具有短期现金周转及再融资能力。从债务到期日及渠道分析,截至今年5月中,华南城有合共约54亿人民币的中期票据及境内公司债券已到期,目前应已偿还,仅余一笔10亿人民币的中期票据于9月到期;银行贷款方面,今年的还款金额约58.25亿元,而华南城理论上可动用银行备用贷款额度(约77亿元)再融资。

表二. 2019年到期债务

数据來源: 公司年报、研究部整合

惟以华南城目前的信贷情况,我们估计银行对华南城再融资的条款及利率将会更严苛并且需要足够抵押品。华南城持有大量土地及自持物业,资产总值过千亿元,截至2018年9月30日已抵押资产约332亿元,换言之应尚有不少资产可供抵押,以提高再融资的成功机会。

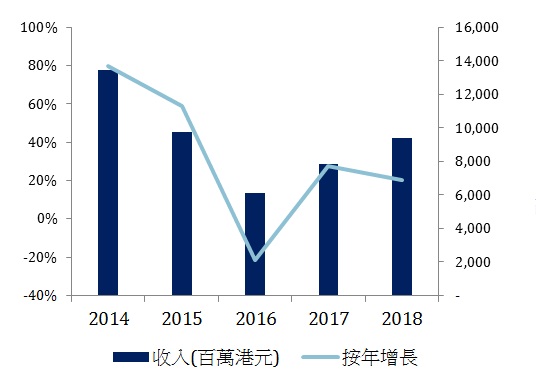

在营运方面,目前华南城的收入远不及2014年高位(图二),但该公司过去两年的收入及营运现金流正重拾增长,2018年的收入及营运现金流分别有94亿元及39亿元,较2017年上升近两成。若华南城的收入增长能够维持目前的水平,相信对其还款能力有一定帮助。

风险因素

现时投资华南城债券的风险因素大致可分为两类,一是融资风险,其次是经营风险。融资风险方面,如上文提及,华南城的信贷情况转差,其融资成本及难度将会提高。华南城的加权平均融资成本已由2017年6.22%升至2018年的6.97%、人民币贬值亦会增加该公司美元债的偿还压力;另外,华南城有大量土地未完成发展,如该公司计划发展大型新项目,预计需要大量资金周转及再举债,此举债将影响其现金流。

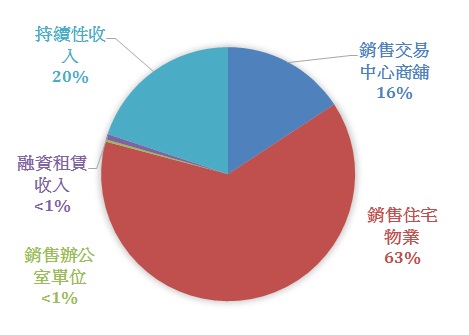

经营风险方面,华南城的定位为大型综合商贸物流及商品交易中心,但近年的主要收入却来自住宅销售,两方业务发展失衡。基于公司定位及土地合同限制,华南城的自持物业比例不少于5成,由此推断,华南城转型大规模增加住宅销售的可能性不大。不过,华南城一直以低价投地,毛利率一般有4成以上,比内房一般约3成高,在住宅销售上仍略有优势。目前内地楼市政策较去年宽松,但投资者需注意政策风险仍在。华南城去年合约销售约146亿港元,按年增加约两成,但却低于目标160亿港元,为去年少数不达目标房企。

图二. 华南城的收入及增长率

图三. 华南城的收入分布 (截至2018年9月30日)

数据來源: 公司年报

总结

按照华南城现时的债务及营运状况,其短期债务违约风险可控,但中长期的风险因素仍然不明朗。投资者宜选取该公司最快到期或约一年内到期的债券。

图四. 研究部到访深圳华南城总部

作者:中原金融研究部