< 上一页

中央银行的异类 – 挪威

中央银行的异类 – 挪威

全球减息潮在5月8日由新西兰央行减息25点子至1.5%启动,之后环球央行包括欧美等央行均跟随减息或如加拿大央行般按兵不动,环球贸易纠纷为未来拿来的不确定成为各央行减息的借口。然而,挪威中央银行与各央行不同,5月至今反其道而行加息2次至最新1.5%,是发达国家中唯一加息的国家。

挪威是北欧五国之一 (其他为瑞典、芬兰、丹麦、冰岛),2019年全国总人口约539万人,并拥丰富的石油资源,2019年第2季,石油业占国家生产总值13.92%,8月出口656亿挪威克朗中,原油产品出口则占284亿或该国出口43.3%,足见石油对该国的影响甚大。因此,年度至今原油价格 (以纽约原油计算)上升29.38%亦间接令挪威经济受惠,国内的石油业投资亦随之增加。挪威最有名的企业是石油巨企Equinor (前称挪威国家石油公司),该国的主权基金亦是世界闻名基金之一,9月22日止,该基金市值97797亿挪威克朗或10793亿美元,在环球主权基金总资产排名第一。

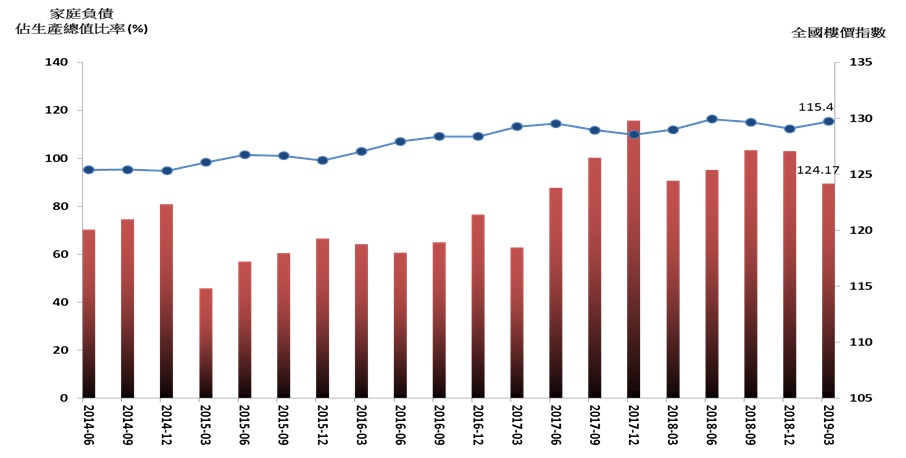

即使外围环境因贸易纠纷及英国脱欧等因素而变差,特别英国为挪威最大单一贸易伙伴,2018年挪威与英国的总贸易额为323.3亿美元。但2019年8月挪威扣取税项及能源价格因素后的消费者物价指数为2.1%,高于中央银行2%的目标。同时,该国楼价自2014年6月至今亦累计上升21.2%,另家庭负债占生产总值比率仍处124.17%的高水平 (图1)。因此如央行贸然调低利率,或会令国内负债水平增加及令挪威楼市过热,危及国家经济,上述两因素令挪威央行对减息的态度保持审慎。

图1: 挪威楼市稳步上升,高水平家庭负债占生产总值比率令央行减息却步

资料来源: 彭博

在投资北欧的基金或可见挪威资产的影子,挪威未来短期或不会迅速加入环球央行减息之列。可是如1) 环球贸易环境恶化或2)英国硬脱欧风险增加或3) 原油价格回落均有机会打撃挪威经济,令央行有机会改变减息的审慎态度。所以投资者在投资该国前应留意上述3个因素是否会出现再进行投资。

作者: 中原金融研究部