< 上一页

彩生活 (1778)

彩生活 (1778)

自2018年起,不少内房陆续把旗下的物业管理业务分拆上市,此板块正处于快速增长阶段。物业管理与传统地产开发业务息息相关,但又较少受楼市调控影响,属于盈利能见度较高的行业。彩生活(1778)早于2014年在本港上市,可以说是行业的先行者。

去年收购「万象美」带来可观收入增长

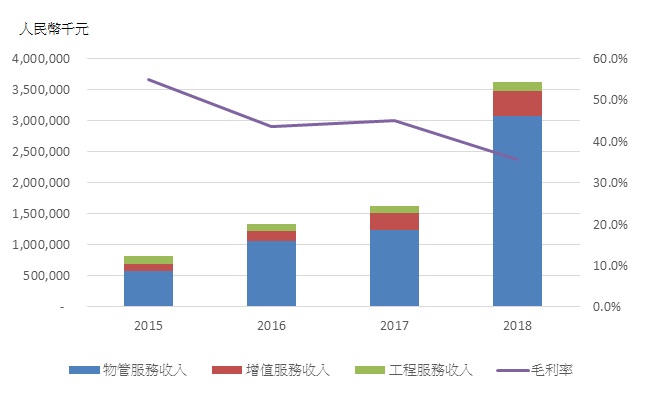

2018年彩生活的收入来源主要是物管服务(84.8%)和增值服务(11.3%),此两部分在近年均录得明显增长。(图1)2015年至2018年彩生活整体业务的毛利一直维持增长,不过整体毛利率却呈下降趋势。撇除内地工资水平上涨,毛利率下降的主因是去年收购「万象美」项目采用毛利率较低的包干制[1]入账,与过往主要沿用酬金制不同。2018年物管服务的毛利率约26%,增值服务的毛利率则高达95%。增值服务对整体利润的贡献在2018年达33.6%,物管服务则占57.6%。换言之,物管服务是彩生活的收入基础,但由于毛利率较增值服务低,增值服务对整体利润有明显贡献。下文将就物管服务及增值服务作分析。

图1. 彩生活的收入来源及毛利率

资料来源: 公司演示资料

物管服务缺乏强劲的内生增长

2018年彩生活完成收购万达旗下物业管理公司「万象美」,总代价近20亿人民币,为物管服务平台创造规模效应。截至2018年12月31日,彩生活的合约管理总建筑面积达到5.5亿万平方米(按年增27%);在平台输出至其他合作企业下,彩之云平台服务面积达到11.2亿万平方米(按年增24.6%)。除了在管面积增加,「万象美」以中高端住宅及商业物业为主,有助提升彩生活的管理项目质素及服务收费。截至2018年末,彩生活的平均物管收费约1.88元人民币/平方米/月,较同业约2元至4元低。除非每年有较大规模的新增项目及管理面积,否则彩生活每3至5年才续约一次,其收费的上涨空间不大。

自2018年下半年起,彩生活暂无公开任何新收购计划。在此情况下,彩生活每年管理面积的增长目标为4千至5千万平方米,增长预计将较2018年放缓。与大部分同业不同,彩生活的母企为小型内房花样年(1777),并没有行业龙头或高增长的母企提供强劲的内生增长(organic growth)。彩生活的在管面积有超过9成来自第三方发展商,增长面积的能见度远较同业低。

创新的增值服务平台输出提升利润贡献

如上文提及,增值服务对整体利润的贡献在2018年达到33.6%,2015年至2018年此部分收入的年复合增长率达56.8%。我们预计彩生活会透过持续的小区平台输出及创新,维持增值服务的高增长,增值服务对整体利润的占比将持续增加。截至2018年末,增值服务收入可分为网上推广服务(41.5%)、销售及租赁协助(35.9%)和其他(22.6%)。这些增值服务的例子包括: 彩之云平台向业主推广产品或服务并从供货商中抽取酬金、向其收取信息系统软件使用费、第三方物业代理和车位代销等。其中较创新的服务要数去年推出的「彩惠人生」,住户可以藉应用程序平台购买优惠商品,并抵销部分物业管理费。(图2)

图2. 彩之云APP提供商品购物扣减物业费优惠、车位销售、借贷等服务

资料来源: 公司演示资料、彩之云APP

彩生活的增值服务正不断创新。不过,此类增值服务平台容易在同业间互相复制,影响平台输出的潜在增长。例如部分同业亦有车位代销服务,增值服务若趋向同化,行业的利基市场(Niche Market)或会收窄。彩生活仍需要以管理面积为基础,再藉此扩大增值服务的平台输出。否则,彩生活的先行者优势(First Mover Advantage)将会逐渐削弱。

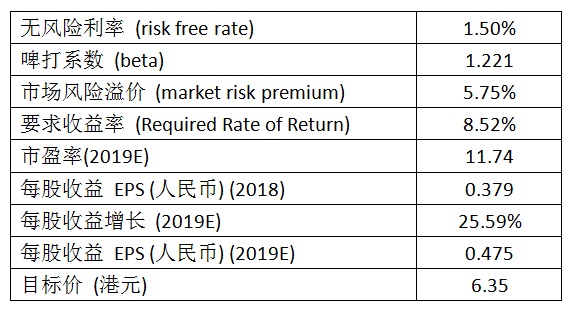

较高的净负债率 估值较同业低

收购「万象美」项目令彩生活近年的总债务及净负债率持续上升,其净负债率由2016年0.5%升至2018年19.1%。较高的净负债率使其现金流较同业弱,估值上亦较同业有所折让。估计彩生活今年没有新收购项目,增值服务则维持较快增长,其2019年的盈利增长预计约25.6%。预测2019年的市盈率为11.74倍,彩生活的目标价约6.35港元,现价约5.67港元,评级为持有。

表1. 以市盈率推算彩生活的估值

图3. 研究部到访位于深圳的彩生活生态圈

作者: 中原金融研究部

[1] 根據公司年報,在酬金制下彩生活本質上是擔當業主的代理。彩生活有權保留業主按相關地方機關規定需支付物業管理費的約定百分比(一般為10%)為收益。剩餘的物業管理費則用作運營資金,以補足與物業管理有關的開支。

在包幹制下,彩生活有權將向業主收取的全部物業管理費確認為收益,並從物業管理費中支付與物業管理相關的開支。因此,相關成本確認為彩生活的銷售成本。