< 上一页

负孳息率年代

负孳息率年代

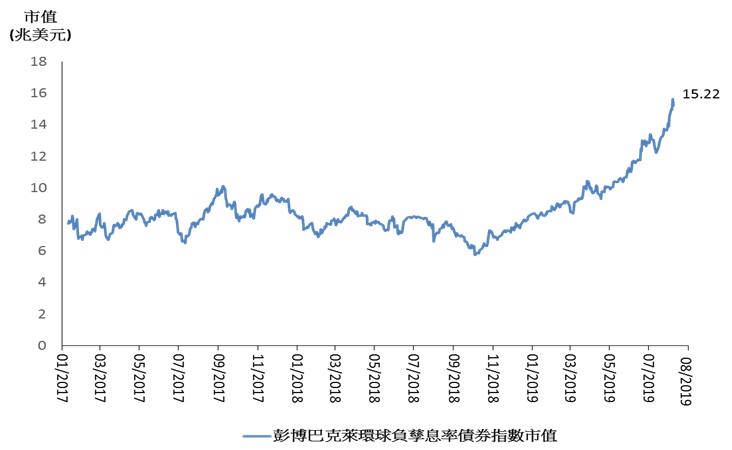

传统上,贷款方向借款方提供融资,借贷成本一般是正数,以补偿贷款方的资金成本,时为利率。如贷款方持有该债项至到期,到期孳息率 (Yield to Maturity) 的计算方式是以该债务所产生的总回报 (即利息收入及最后还款金额总和) 折现后除以借款金额或购入该借款的金额。负孳息率 (Negative Yield) 的出现在如投资者以高于折现后的总回报的价格购入并持有该等债务 (如: 债券)。假设其他因素不变,投资者最终将会收回比自身买入该债券的金额而造成亏损。自美国于8月1日起减息25点子后,环球央行包括新西兰、印度、泰国等地区已相继调低中央银行利率。在减息的前提下,未来新发的债务息率将会下降,因长年期债券的收益已被锁定,所以长债在全球减息气氛下会受到追棒,债券价格因而抢高,造成出现负孳息率的怪现象。截至8月8日,环球「负孳息率」债券市场金额正逐步上升,规模已达到15.22兆美元 (图1)。

图1: 环球负孳息率债券市场市值正急速攀升

资料来源: 彭博

为什么会有人甘愿做此等吃亏的事情呢? 其一原因在于机构投资者要服从其所推出的投资产品的投资规则 (Investment Mandate),如只可以购入投资级别的资产作资产配置之用。在无计可施之下,保险公司、基金或银行等机构只有跟随购入负回报资产。另一原因就是投资者认为即使自己迫于无奈购入「负资产」,但他们仍相信可以从其他途径 (包括: 资本增值、外汇盈利)获利及为投资组合购入其他资产 (如股票、房地产等) 获取更高的投资回报抵销负回报带来的影响。

在负孳息率投资环境下,未来市场对高回报资产 (如高息股或房地产) 的需求殷切。高收益债券 (High Yield) 或是例外,因机构投资者的投资规则将该批资产排除在投资之列,当然投资经理可要求放宽该等限制,但此为后话。由于未来环球息率或有机进一步下调,借款方 (如政府、企业) 将可更便宜地获取资金作扩展国家基建、新科技研发用途,或利好长远经济发展。然而,上述利好前提建基于借款方能有效运用得到的资金,但如企业管理层或国家领导层经营不善,或会使企业或国家财政恶化。因此投资者在投资前更应对投资目标有更深认识,防止因购入「坏债务」而蒙受损失。

作者: 中原金融研究部