< 上一页

从息差看美股入市时机

从息差看美股入市时机

在传统资产配置 (Asset Allocation) 的哲学中,如何灵活配置股票、固定收益及现金成为决定组合表现关键。资产配置方式主要有两项1) 战略性资产配置 (Strategic Asset Allocation或SAA) 及2) 战术性资产配置 (Tactical Asset Allocation或TAA)。其分别在于SAA 根据投资者的回报要求、风险承受能力、投资年期、税务及法定及其他要求决定适当的投资组合比例,并持之以恒,适时调节,求获取长期稳定目标回报。TAA 则是因应市场环境进行动态调整,务求在短期中赚取额外回报。投资决策中,一般投资者会采「SAA为主,TAA 为副」策略。

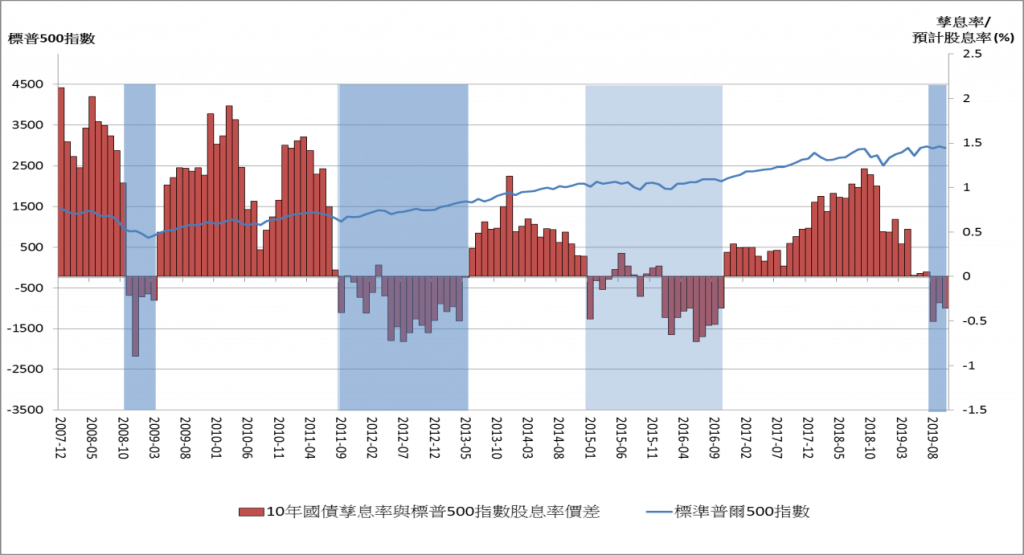

假设投资者资金将用以全数投资,而不会在另类投资中投放资金,那传统投资者将在股票及债券中2选1而决定组合配置。投资者购入债劵的主因在于避险或认为未来经济增长前景欠佳,组合以防守为主,由于投资者一般倾向持有债券至到期,因此债券孳息率将成为投资回报的重要指标,特别是美国10年国库债券孳息率成为量度美国市场投资者风险胃纳的指标。投资者「弃债投股」的主因在于认为现时股市估值过低或未来经济增长乐观,投资股市总回报主要来自1) 资本增值及2) 股息分派。可是,如有一天美国10年国债孳息率低于标普500指数股息率,或表示股票市场当刻价格或过于低残。美国市场回购股份亦是受股东欢迎的回馈手段,但该数字现时未有明显参考价值。图1显示,2007至今,假设当10年国债孳息率低于标普500股息率时,在价差回归正数时进入市场,其表现均不错。现时10年国债孳息率低于标普500指数股息率,如假设历史重现,未来或是投资美股的良好时机。

图1: 10年国债孳息率与标普500指数股息率价差由负转正或表示美股指数未来表现不俗

资料来源: 中原证券, 彭博

作者: 中原金融研究部