海吉亞醫療或許不如你想象中般美好?

背景資料:

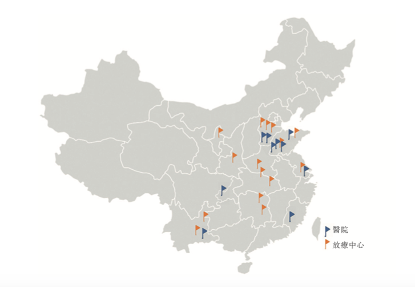

海吉亞醫療成立於2009年,經營或管理7個城市的10家以腫瘤科為核心的醫院網絡。它專注於連鎖腫瘤治療及腦科醫療機構的投資、建設及運營管理。按照弗若斯特沙利文的數據(以旗下醫院數目及放療相關服務產生的收入計算),截止2018年月31日,海吉亞醫療是國內最大的腫瘤醫院集團。

作為腫瘤醫療龍頭集團,海吉亞醫療身處於增長空間巨大的行業賽道中。中國癌症發病宗數由2014年的約3.8百萬人增至2018年的約4.3百萬人,預計2024年將達約5百萬人。腫瘤醫療服務的需求不斷增長,國內腫瘤醫療服務市場也水漲船高:該領域的總收入從2014年的2040億元增長到2018年的3323億元,預計2024年將達到6583億元。

中國一直是一個腫瘤大國,本身一來是人口衆多,而且人口急速老齡化、環境和生活壓力的龐大也令癌症發病數維持穩定增長。

業務情況:

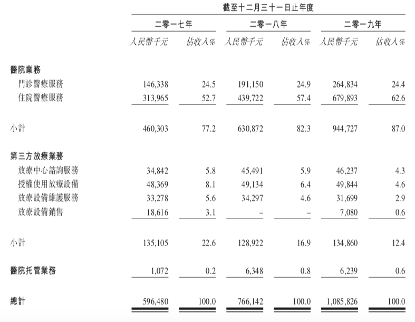

海吉亞醫療的業務主要包括:醫院業務、第三方放療業務和醫院託管業務,前兩大業務於2019年佔收入99.4%。

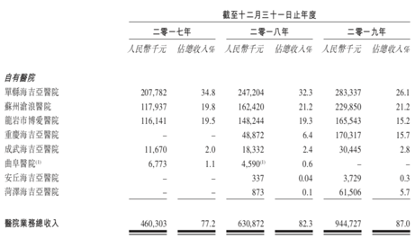

醫院業務是指自有的民營營利性醫院及提供一系列腫瘤醫療服務及其他醫療服務,所賺取收入主要來自住院醫療服務和門診醫療服務。這也是公司的核心業務。過往,醫院業務的收入增長主要是因診斷平均收費金額增加而引致的,而不是與診斷人數關聯性太大。現時,單縣醫院和蘇州滄浪醫院合共已佔公司收入一半,其中蘇州滄浪醫院是公司收購回來的。公司曾經收購四家醫院,分別是蘇州滄浪醫院、龍岩市博愛醫院、成武海吉亞醫院及安丘海吉亞醫院。收購回來後,這些醫院也逐步作出貢獻,印象上收購也做得挺不錯,以蘇州滄浪醫院為例,2015年收購時收入規模為8000萬,但其後在2017、2018、2019將收入提升到1.18億,1.62億、2.3億,收入4年内翻了2倍。

至於第三方放療業務,是提供放療中心諮詢服務、相關維護和技術支持服務等。公司現時為15家醫院合作夥伴(包括其託管醫院)的放療中心提供服務。在專利技術方面,公司主要採用以伽馬刀為放療的主要治療手段,目前擁有42台國內最先進的專利立體定向放療設備。這背後的支持來自海吉亞醫療的子公司伽馬星,它是中國最主要的伽馬刀生產商,其聯合創始人宋世鵬被譽為“中國伽馬刀之父”。腫瘤治療主要可分為手術、放療、化療、靶向療法及免疫療法等。伽瑪刀技術所屬的腫瘤放射治療在國內的滲透率僅為24%,遠低於發達國家腫瘤治療中70%的比例。但是,要留意的是,雖然這個業務板塊的毛利率最高(2019年錄得64.6%),但是這部分佔收入比例不斷走低,這令我感覺公司要不沒有發揮好自身優勢,要不此業務的競爭力不如大家想象中般強。

最後,醫院託管業務,即管理及經營擁有舉辦人權益的民營非營利性醫院並從中收取管理費。根據醫院託管協議,海吉亞醫療負責為期40年監督和管理醫院的日常營運,以此獲得相應的管理費。醫院託管業務能為公司貢獻比較穩定的現金流。現時公司手上有3家托管醫院。

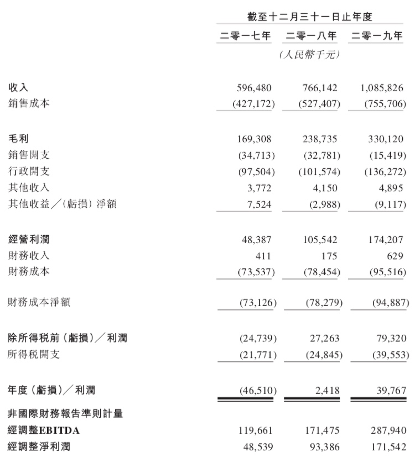

至於收入方面,2017年到2019年海吉亞醫療分別為5.96億元、7.66億元和10.85億元,年複合增長率為34.9%;淨利潤分別為-4651萬元、241.8萬元和397.8萬元,經調整淨利潤則分別為4853.9萬元、9338.6萬元和1.72億元。

公司收入主要是依賴政府醫保,現時通過公共醫療保險計劃進行結算而取得的收入分別約佔公司總收入達40%,並呈逐年增加跡象。同時,也由於醫保的支付能力較高,醫保貢獻收益比率增高也會令公司的毛利率提高。

公司競爭優勢:

公司瞄準三、四綫城市的醫療缺口,以放療為起點,通過新成立醫院和快速收購現有醫院擴張業務,實現了增長。而前文也論述了公司過往的收購做得相當不錯。

其次,公司的經營能力卓越,ROIC遠勝同業;譬如傳統醫院需要3年才Breakeven,海吉亞只需要4至9個月;而其他醫院回本週期一般在5年以上,海吉亞只需3年。

市場也預期此公司的增長非常快,估計未來2-3年應達到50%+的利潤增長。而未來三年,公司已定下明確增長目標,床位數會於3年内從1760增加至6000張。

集資用途:

公司募集資金主要用於以下方面:約60%的募資將用於單縣海吉亞醫院、重慶海吉亞醫院及成武海吉亞醫院的升級,並在聊城、德州、蘇州及龍岩市設立新醫院;約30%將用於合適機遇到來時,在人口龐大、對腫瘤醫療服務需求相對較高的新市場中收購醫院。

總結:

暫時而言,我們是以保留和觀察的心態去看待公司,原因如下:

- 放療本身的滲透率問題,因爲現在藥物研發迅速,未來一綫治療/聯合治療方向會否有所改變是未知之數;

- 其次,公司的第三方放療業務進展緩慢,看不到公司的所謂領先技術如何在業績中驗證出來;

- 公司現時擁有的自有醫院及托管醫院,只有重慶海吉亞為腫瘤專科醫院,其餘皆為綜合類醫院。從收入構成部分去看,我們不是看到放療收入為主,反而其他其他醫療服務費、藥品費佔上主力,放療收入佔比逐年降低;

- 公司會受到醫保控費影響,醫療服務本身不是特別好的生意模式,就算utilization rate很高,毛利率也可能只有30%,淨利率只在low-teens;

- 未來3年新增床位較多,會否導致utilization rate下跌,而利潤下跌呢?根據過往經驗,醫院類股份在快速成長期,一般股價表現也比較差,因爲新建醫院的規模越大,折舊或成本也會大增,反而影響報表利潤;

- 很多投資者應該會對標國内的眼科醫院股明星愛爾眼科,但是請務必留意的是愛爾的特點是新收購醫院均是先在表外培育,然後在成熟後再放進上市公司内,而海吉亞完全不是相同模式,因此能夠成爲愛爾眼科般的明星業績股確實成疑問;同時,印象中歷史上香港上市的醫院類股票長期表現也一般。

(執筆之時,筆者及其客戶沒有持有上述股份)

作者洪龍荃,博立聯合創辦人、基金經理、中原資產管理投資總監

發表意見...