Tesla績後為何被洗倉

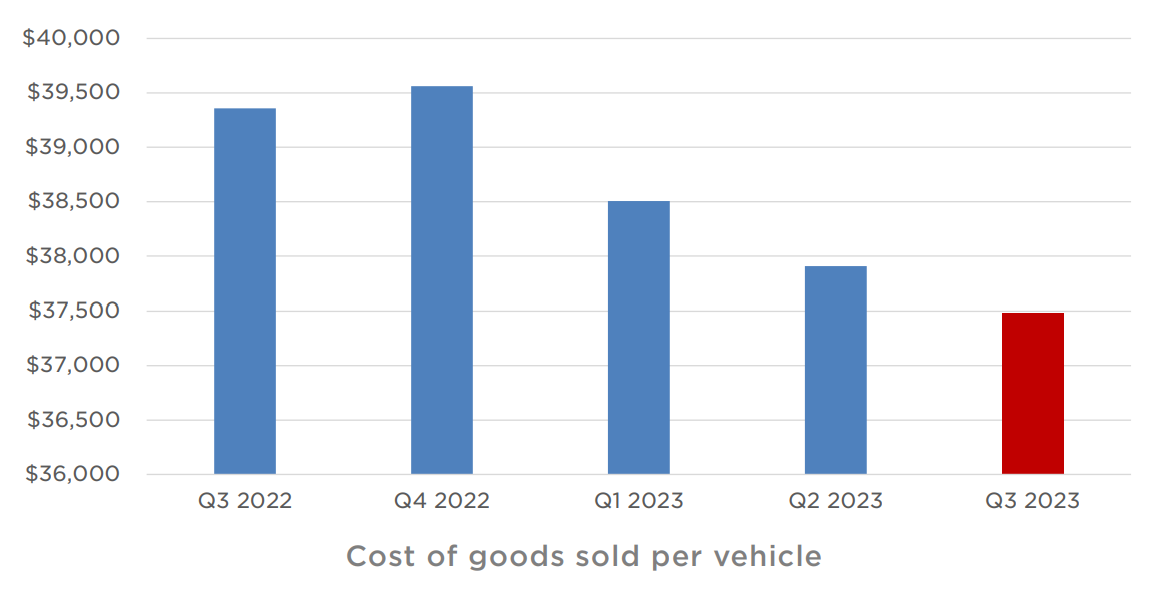

即使市場己調低期望值,Tesla (TSLA) 上周三公佈的3Q季績仍令人失望地低於預期,non GAAP純利23.2億美元,按年同比(yoy)/按季環比(qoq) 回落37%/26%。受累期內 Model S/X 降價,以及清理舊版 Model 3 而作的促銷,電動車的核心毛利率降至16.3%。其實業績內仍不乏利好趨勢: (一) 每架電動車的平均生產成本按季回落至3.75萬美元,此反映公司很強的成本優勢,此有利未來毛利率回升。(二) 減排炭補貼收入(Regulatory credit) 由2Q的 2.8億美元上升至5.5億美元,這應是受惠其他車廠於電動車的生產遇阻。(三) 受惠於Megapack 的貢獻,儲能業務3Q的毛利率擴至24%,儲能業務毛利總佔比提升至9%。

季績數字其實不是一面倒利淡,市場對今次季績反感,公佈後股價跌近10%,另一個主因是 Elon Musk 在季績答問會的睇法很審慎: (一) 降低市場對即將推出的 Cybertruck 的期望,到25年產能才達25萬架。且因Cybertruck 是很獨特的產品,需時12 至 18個月才能達致具顯著現金流的規模經濟。(二) 對宏觀經濟看法審慎,一方面把銷售壓力全面歸究高息環境影響客戶的負擔能力。此外,墨西哥 Gigafactory 的興建計劃會睇清經濟形勢後才全面上馬。此外,柏林及德州Gigafactory 只會逐步擴產。即意味23年的付運增長可能在30% 以下,且仍要面對降價促銷壓力。

Tesla 本質上仍是很優秀的公司,產品開發及成本結構遠勝對手,在 discriminative A.I. 上的優勢明顯。然而,高息環境確是影響公司銷售,管理層一味只以減價促銷,在營商策略上是有改善空間。至於目前是否買入時機,則視乎閣下是否認同 Tesla 在電動車上的核心競爭力,在A.I. 及儲能項目上的願景,以及明年的減息空間以舒緩公司的降價壓力。以周線圖看,TSLA 自今年初的上升走勢備受考驗,而205至210美元會是其重要支持位。

發表意見...